Certificazione del credito d’imposta ricerca e sviluppo, innovazione tecnologica, design e ideazione estetica

Scopri il modello di certificazione del credito d’imposta

Con il Decreto direttoriale 5 giugno 2024 è stato pubblicato il modello di certificazione del credito d’imposta ricerca e sviluppo, innovazione tecnologica, design e ideazione estetica.

Abbiamo già spiegato in questo articolo, perché conviene certificare il credito, vediamo ora nel dettaglio il documento.

Dati Aziendali

La certificazione inizia con l’identificazione del certificatore e i dati dell’impresa, i dati del progetto di ricerca e dei relativi sottoprogetti. Questa sezione non presenta particolari complessità

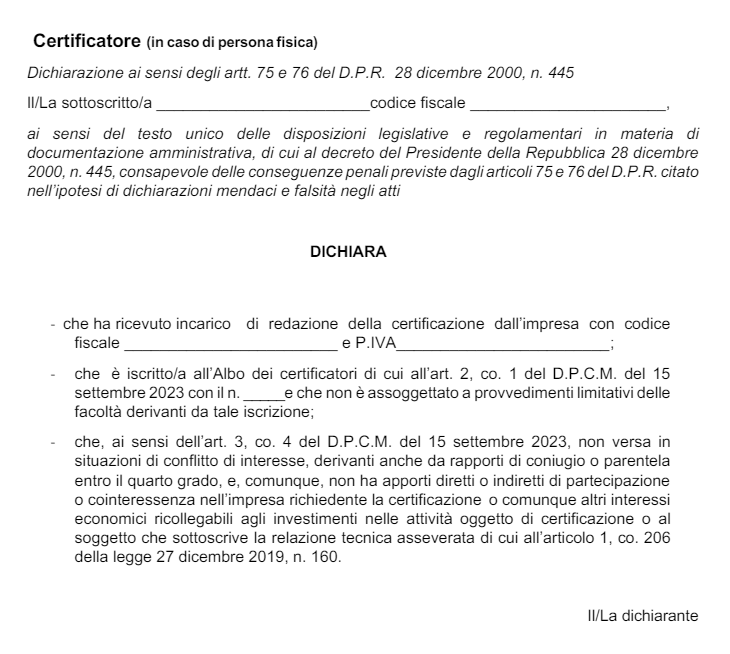

Assenza di conflitto di interesse

Anche se il modello varia da persona fisica, impresa di consulenza o università/ente di ricerca, l’obiettivo è di affermare che il certificatore chiamato a esprimersi sull’attività aziendale, non ha conflitti di interesse con l’azienda stessa.

Qui occorre fare attenzione, poiché un consulente che ha precedentemente redatto il dossier R&S per l’azienda, se viene ora chiamato a certificare tale dichiarazione, a giudizio delle scrivente, si viene a trovare in una palese situazione di conflitto di interesse.

Si consiglia quindi di far redigere la certificazione a un soggetto diverso da colui il quale ha accompagnato, l’azienda nella dichiarazione del credito R&S.

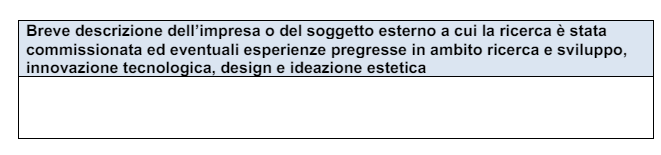

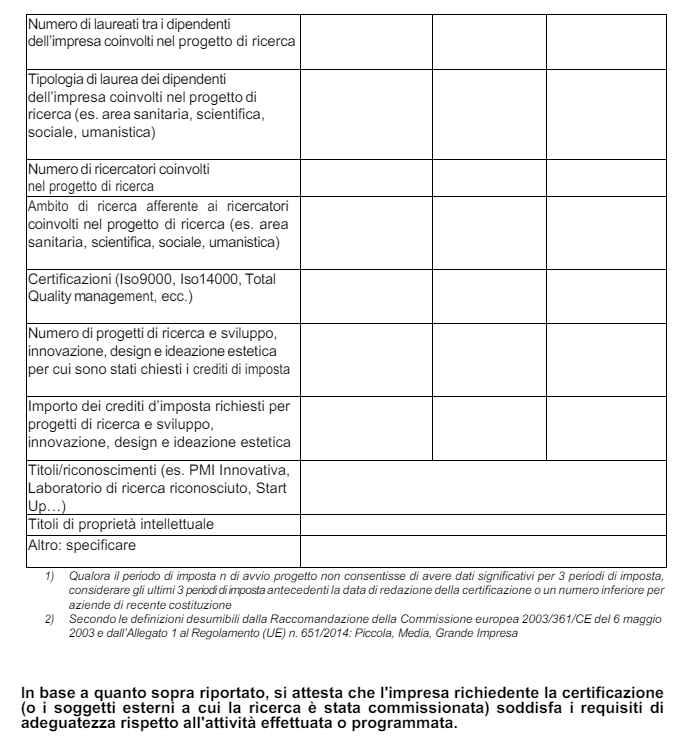

Indicatori R&S

Segue quella che è la raccolta di informazioni relative agli indicatori R&S, ovvero quegli elementi che suggeriscono la presenza di attività strutturate di R&S all’interno dell’azienda, e permettono di sostenere il carattere sistemico (5° criterio del Manuale di Frascati) delle attività di R&S aziendali.

Descrizione del progetto o del sottoprogetto

Troviamo quindi la parte descrittiva per ogni progetto o sottoprogetto dove si deve dettagliare l’attività. E’ importante notare la richiesta dello stato dell’arte e non dello stato del mercato. Consiglio di pianificare e documentare con attenzione le attività e farle valutare preventivamente da un esperto.

- Settore e ambito del progetto

- Individuazione del problema (scientifico, tecnologico o altro) e della necessità che il progetto

si propone di risolvere - Stato dell’arte del settore del progetto

- Definizione dell’obiettivo del progetto

- Gruppo di lavoro impiegato nel progetto

- Accordi con portatori di interesse e contratti di collaborazione con università, enti di ricerca,

ecc. - Indicatori di performance scelti per valutare i risultati (efficienza, tempistica, percentuale di

errore…) - Attività e fasi del progetto

- Criticità e tentativi realizzati durante l’esecuzione dell’attività

- Risultati conseguiti o attesi

- Divulgazione o trasferimento dei risultati

- Brevetti/Richiesta di brevetti o protezione della proprietà intellettuale

- Processo di revisione a seguito dell’attuazione del progetto

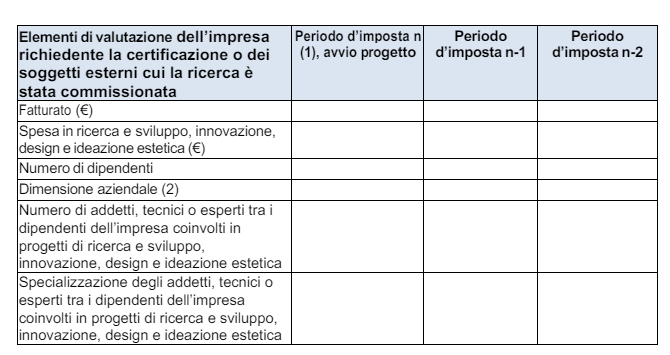

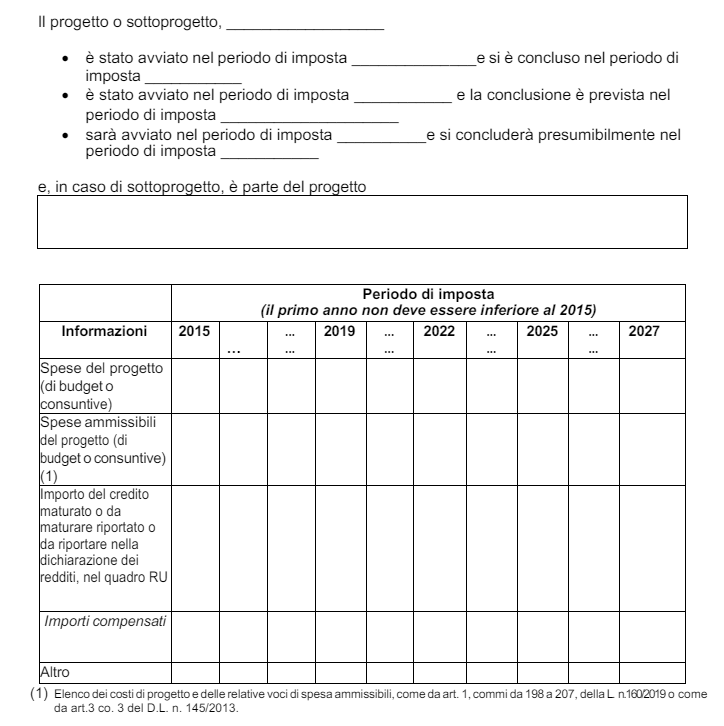

Sezioni relativa alla parte finanziaria dei progetti

Nella terza sezione occorre descrivere gli aspetti finanziari della dichiarazione, in particolare si comincia dalla durata del progetto e dalle storico delle spese e del credito legato a tale progetto.

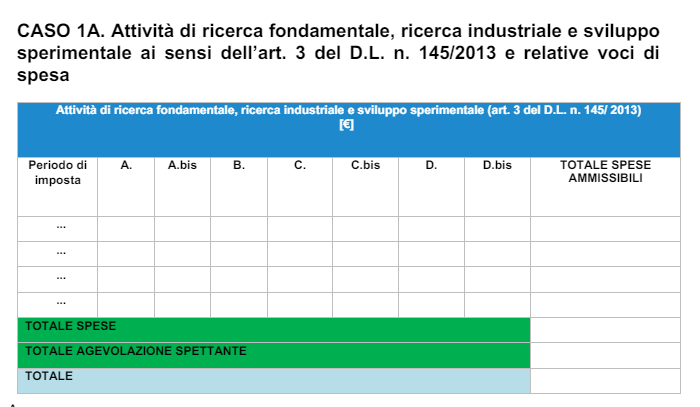

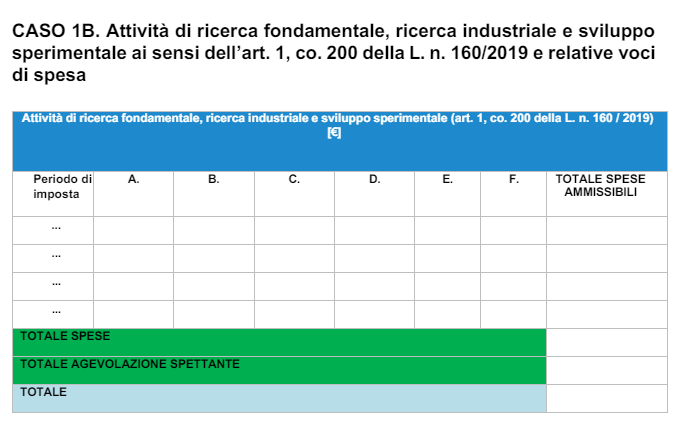

Seguono le varie casistiche a seconda dell’anno di dichiarazione: le tabelle per R&S, per innovazione tecnologica e design, ideazione estetica. Riporto i casi relativi alla R&S.

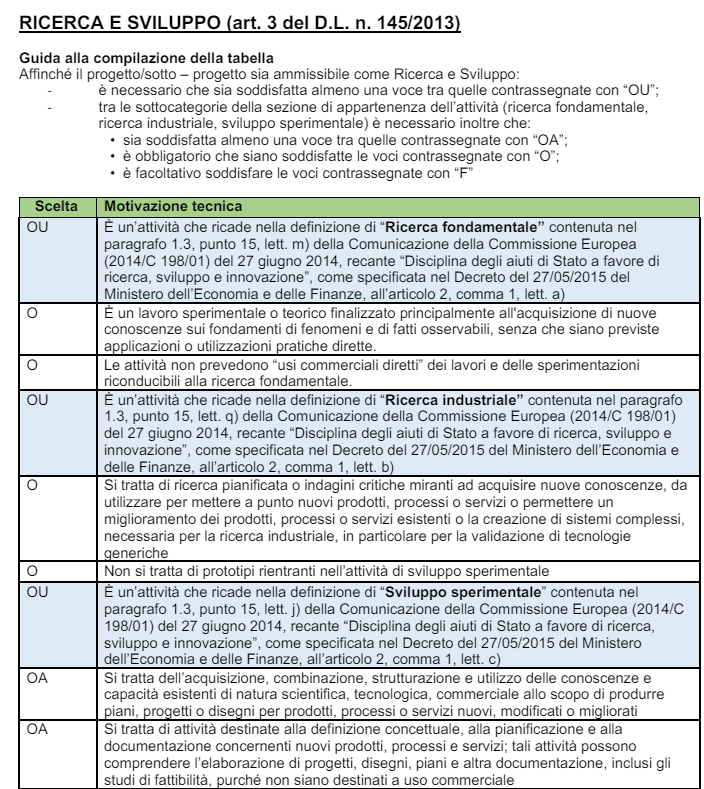

Classificazione delle attività

In questa sezione ci sono varie opzioni tra cui scegliere, per identificare le attività; ne riporto un estratto. Occore prestare attenzione nella corretta identificazione, poiché la distinzione non è sempre semplice.

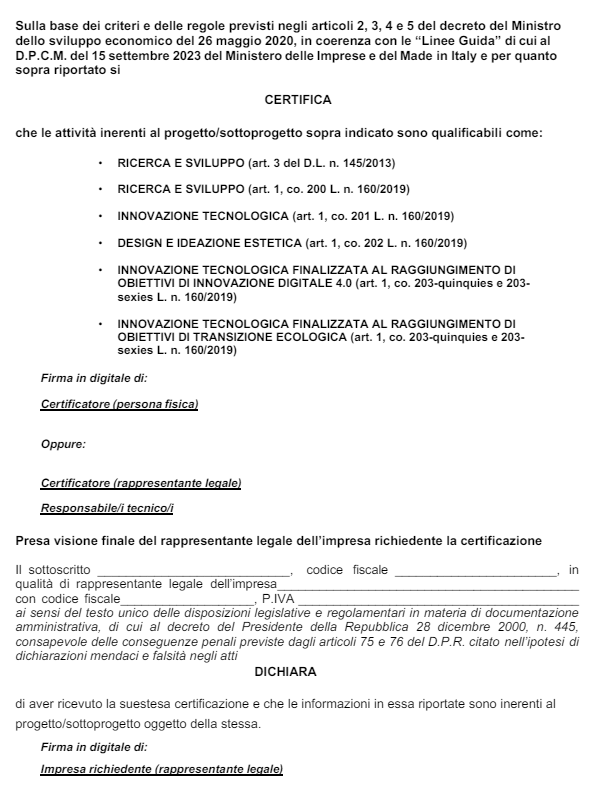

Certificazione e firme

Infine, il certificatore conclude il documento firmando digitalmente quanto dichiarato, l'”oppure” sembra suggerire che in alternativa puo’ firmare il rappresentante legale, ma secondo me c’é un refuso e probabilmente dovranno esserci entrambe le firme.

Cosa ricordare

Come avuto potuto vedere la certificazione è un processo complesso che richiede una buona conoscenza della materia da un punto di vista tecnico e fiscale. Quando scegliete un certificatore assicuratevi di valutarne le competenze, evitate di farne una mera questione di prezzo. Le informazioni che scrive arrivano al ministero: errori o incogruenze vengono visti e generano richieste di integrazioni, che se non si è in grado di produrre, generano una mancata certificazione ed è facilmente immaginabile un controllo a stretto giro sui crediti pregressi.

AG Consulting è a vostra disposizione per certificare i vostri crediti R&S+I+D.